امور مالی مالی غیرمتمرکز (Defi) فرصت های زیادی را برای سرمایه گذاران ارائه می دهد، اما خطراتی نیز در رابطه با سرمایه گذاری در این توکن ها وجود دارد. در این مقاله سه معیاری که سرمایه گذاران برای تجزیه و تحلیل توکن های امور مالی غیرمتمرکز و پروتکل های مرتبط با آن ها استفاده می کنند، را بررسی می کنیم.

با حامیان ارزهای دیجیتال که خواستار پذیرش انبوه فوری فناوری بلاک چین هستند، «مینهای دیجیتالی» زیادی در اکوسیستم کریپتو وجود دارد، مانند راگ پول و هکهای پروتکل که میتواند به کاربران جدید تجربه از دست دادن سرمایه القا کنند.

سرمایه گذاری فراتر از تجزیه و تحلیل فنی و احساسات درونی است. در سال گذشته، تعداد معدودی از پلتفرمهای تجزیه و تحلیل بلاک چین، داشبورد هایی را با معیارهایی راهاندازی کردند که به ارائه بینش بیشتر در مورد مبانی پشتیبان یا فقدان آنها از یک پروژه ارز دیجیتال کمک میکند.

در ادامه سه عامل کلیدی وجود دارد که باید هنگام ارزیابی اینکه آیا یک آلتکوین یا پروژه مالی غیرمتمرکز (DeFi) یک سرمایه گذاری مناسب است یا خیر، در نظر گرفته شود.

🟪 برای آگاهی از آخرین تغییرات قیمت توکن های دیفای می توانید به صفحه قیمت لحظه ای ارز دیجیتال در سایت پی 98 استفاده کنید.

فعالیت جامعه و توسعه دهنده پروژه را بررسی کنید

یکی از راههای اساسی برای مطالعه یک پروژه، نگاه کردن به آماری است که سطح فعالیت پایگاه کاربر و جامعه توسعهدهنده پلتفرم را نشان میدهد.

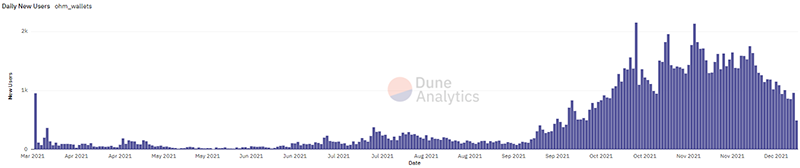

بسیاری از پروتکل های برتر در فضای دیفای، تجزیه و تحلیل هایی را ارائه می دهند که رشد کاربران فعال را در طول زمان ردیابی می کند. داشبوردهای زنجیره ای مانند Dune Analytics بینش دقیق تری را در مورد این معیار ارائه می دهند، مانند نمودار زیر که کاربران جدید روزانه را در پروتکل Olympus نشان می دهد.

سایر نکات داده های مربوطه که باید در ارزیابی فعالیت های جامعه مد نظر قرار گیرند عبارتند از میانگین تعداد کیف پول های فعال به صورت روزانه، هفتگی و ماهانه.

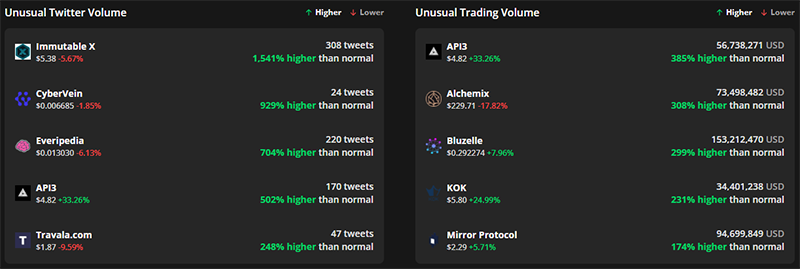

سرمایهگذاران همچنین باید به تعداد تراکنشها و حجم معاملات روی پروتکل، و همچنین معیارهای رسانههای اجتماعی مانند اشارههای توییتر که میتواند به سنجش احساسات سرمایهگذاران در مورد یک پروژه خاص کمک کند، نگاه کنند.

سیستمهای هشدار مانند Cointelegraph Markets Pro اعلانهای بهروزی را در توییتر پروژه ارائه میکنند که به حجم و تغییرات غیرعادی در حجم معاملات اشاره میکند که میتواند نشانه اولیه صعود یا نزول یک ارز دیجیتال باشد.

با توجه به توسعه پروژه و فعالیت توسعه دهندگان، GitHub مکانی مناسب برای یادگیری در مورد ارتقاء، ادغام های آینده و اینکه پروژه در نقشه راه آن کجا قرار دارد، بوده است.

اگر پروتکلی به ویژگیهای «به زودی منتشر میشود» میبالد، اما توسعههای مداوم یا تعهدات ارائه شده کمی را نشان میدهد، ممکن است نشانهای باشد که تا زمانی که فعالیت با ادعاها هماهنگتر شود، از سرمایه گذاری در آن خودداری کنید.

از سوی دیگر، مشاهده یک پروژه با فعالیت توسعه پایدار و پایگاه کاربر متعهد می تواند نشانه مثبتی باشد.

به دنبال افزایش ثابت در ارزش کل قفل شده باشید

معیار دومی که هنگام ارزیابی قدرت کلی یک پروژه باید به آن توجه کرد، مجموع تمام دارایی های سپرده شده در پروتکل است که به عنوان ارزش کل قفل شده (TVL) شناخته می شود.

به عنوان مثال، داده های Defi Llama نشان می دهد که ارزش کل قفل شده در پروتکل DeFi DeFiChain اخیراً به دنبال یک ارتقاء بزرگ در این پروتکل در حال افزایش است، به طوری که TVL در چند روز تا کنون در دسامبر به بالاترین حد خود رسیده است. این نشان می دهد که شتاب و علاقه به پروژه در حال افزایش است.

ابزار های جمع آوری داده دیفای مانند Defi Llama و DappRadar به کاربران اجازه میدهند تا عمیقتر در دادهها غوطه ور شوند و به آمار شبکههای بلاک چین مختلف مانند TVL در شبکه اتریوم یا زنجیره هوشمند بایننس و همچنین پروژههای فردی مانند Curve و Trader Joe نگاه کنند.

پروتکلهای با TVL بالاتر معمولاً امنتر و مورد اعتماد جامعه هستند، در حالی که پروژههایی که در لیست رتبههای پایینتری دارند، عموماً دارای ریسک بیشتری هستند و معمولاً جوامع فعال کمتری دارند.

بررسی کنید که اکثریت دارندگان توکن چه کسانی هستند

عوامل دیگری که باید در نظر گرفته شود، مزایایی است که دارندگان توکن برای برگزاری و فعال بودن در جامعه دریافت می کنند. سرمایه گذاران همچنین باید نحوه راه اندازی توکن و هولدر های غالب توکن در حال حاضر را بررسی کنند.

به عنوان مثال، سوشی سواپ (SushiSwap) به کاربران اجازه می دهد تا توکن بومی SUSHI را روی پلتفرم استیک کنند تا بخشی از هزینه های مبادله ایجاد شده را دریافت کنند، در حالی که یونی سواپ (Uniswap) ، برترین صرافی غیرمتمرکز (DEX) در DeFi، در حال حاضر چنین ویژگی را ارائه نمی دهد.

در حالی که عوامل دیگری مانند حجم معاملات و کاربران روزانه Uniswap را به سرمایه گذاری سودآور برای بسیاری از دارندگان تبدیل کرده است، برخی از معامله گران ترجیح می دهند SUSHI را به دلیل مدل تقسیم درآمد و قابلیت های معاملات چند زنجیره ای آن نگهداری کنند.

از طرف دیگر، زمانی که بازدهی بیش از حد استیکینگ برای پروتکلهایی با نقدینگی پایین و بهطور ناشناس اجرا میشوند و فعالیت اجتماعی کمی دارند، احتیاط لازم است زیرا این میتواند فقط یک شروع عالی برای ضررهای فاجعهبار باشد.

در دیفای، به آنها راگ پول (Rug pul) گفته میشود، و معمولاً پس از واریز مقدار زیادی پول به قراردادهای هوشمند که توسط یک طرف ناشناس کنترل میشود، رخ میدهند.

بررسی توزیع توکن برای پروتکل، و همچنین توجه به درصد توکنهای تخصیصیافته به توسعهدهندگان و بنیانگذاران در مقابل توکنهای نگهداری شده توسط جامعه، میتواند سیگنال مفیدی را در مورد اینکه آیا یک پلت فرم قربانی یک راگ پول میشود یا خیر، ارائه دهد.

اگر بیشتر عرضه موجود در اختیار سازندگان و حامیان باشد، همیشه این شانس وجود دارد که اگر یا زمانی که سرمایه گذاران اولیه تصمیم به خروج از موقعیت خود کنند، این توکن ها بعداً با نرخ بازار فروخته شوند.

❓به نظر شما چه معیارهای دیگری را می توان برای تحلیل و پیش بینی عملکرد توکن های حوزه دیفای در نظر گرفت؟ نظرات و تجربیات خود را در بخش دیدگاه ها با ما به اشتراک بگذارید.

منبع: کوین تلگراف

برای آگاهی از آخرین نوشته ها، خبر ها و تحلیل های کوتاه به کانال تلگرام پی98 بپیوندید.