عدم قطعیت نظارتی، رقابت بالقوه از سوی غولهای فناوری و بازاری که به فرسودگی نزدیک میشود، همه عواملی هستند که بر قیمت اتریوم تأثیر میگذارند.

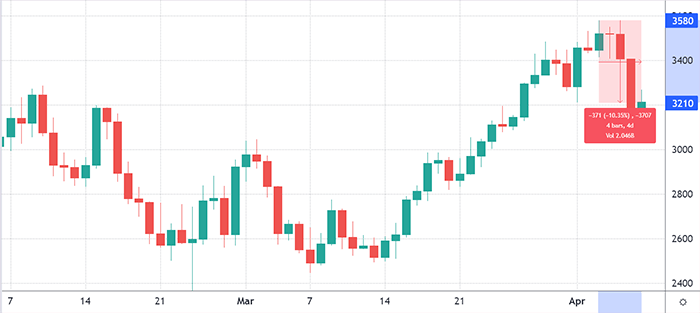

پس از افزایش 42 درصدی در یک دوره سه هفتهای، اتریوم (ETH) در 3 آوریل به 3580 دلار رسید و از آن زمان تاکنون با اصلاح 12 درصدی به 3200 دلار رسیده است.

غولهای فناوری که پلتفرمهای قرارداد هوشمند خود را راهاندازی میکنند و عدم قطعیت نظارتی ممکن است بر احساسات سرمایه گذاران تأثیر بگذارد و معیارهای مشتقات نیز شرایط بدتری را نشان میدهند که تغییر احساسات و تمایل معاملهگران حرفهای به سمت معاملات Short را تأیید میکند.

در 6 آوریل، فایننشال تایمز گزارش داد که Meta ظاهراً قصد دارد ارز مجازی و خدمات وام دهی را معرفی کند. این حرکت با هدف بررسی منابع درآمد جایگزین برای فیس بوک، واتس آپ، اینستاگرام و مسنجر انجام می شود.

سناتور ایالات متحده پت تومی، عضو رده بندی کمیته بانکی سنا نیز پیش نویس لایحه ای را تهیه کرد که در آن چارچوب نظارتی برای استیبل کوین ها پیشنهاد می شد. این قانون ناشران را ملزم میکند که از ذخایر استیبل کوین پشتیبانی کنند.

با وجود اصلاح قیمت اتریوم به 3200 دلار، ارزش شبکه قفل شده در قراردادهای هوشمند با 13 درصد افزایش در 30 روز به 85.6 بیلیون دلار رسید. بنابراین، قابل بررسی است که آیا روحیه معامله گران قرارداد های آتی تحت تاثیر رد قیمت اخیر بوده است یا خیر.

مشتقات نشان می دهد معامله گران اتر در حال حرکت نزولی هستند

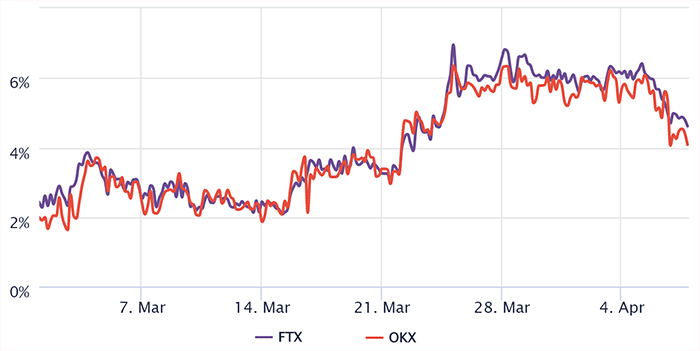

برای درک اینکه آیا بازار نزولی شده است یا خیر، معامله گران باید به حق بیمه قراردادهای آتی اتر، که به عنوان “پایه” نیز شناخته می شود، نگاه کنند. برخلاف قراردادهای دائمی، این قراردادهای آتی با تقویم ثابت نرخ تامین مالی ندارند، بنابراین قیمت آنها با مبادلات نقدی معمولی تفاوت زیادی خواهد داشت.

یک معامله گر می تواند سطح صعودی بازار را با اندازه گیری شکاف هزینه بین معاملات آتی و بازار نقدی معمولی اندازه گیری کند.

قراردادهای آتی باید با 5 تا 12 درصد حق بیمه سالانه در بازارهای سالم معامله شوند. با این حال، همانطور که در بالا نشان داده شد، حق بیمه سالانه اتر از 6% در 5 آوریل به 4.5% فعلی کاهش یافته است.

در قراردادهای اختیار بدبینی هایی وجود دارد

برای حذف عوامل خارجی خاص برای ابزار آتی، معامله گران باید بازارهای اختیار را نیز تحلیل کنند. شیب دلتا 25 درصد معاملات Long (خرید) و Short (فروش) را مقایسه می کند. هنگامی که ترس رایج باشد، معیار مثبت می شود زیرا شاخص پرمیوم قرارداد های اختیار Short بالاتر از معاملات خرید است.

همچنین وقتی حرص شایع است، برعکس عمل میکند و باعث میشود که نشانگر 25 درصد انحراف دلتا به ناحیه منفی منتقل شود.

شاخص انحراف 25 درصدی از 22 مارس بین 4 تا 8 درصد در نوسان بوده است که نشان دهنده تعادل قیمت برای گزینه های صعودی و نزولی است. با این حال، اصلاح به 3,140 دلار در 7 آوریل باعث شد که متریک به طور لحظه ای 9.5٪ را آزمایش کند که آستانه احساس خنثی به نزولی است.

در حالی که 7 درصد فعلی هنوز خنثی است،اما می توان با اطمینان گفت که معامله گران طرفدار اتر با کاهش 12 درصدی در چهار روز ناراضی هستند. در حال حاضر، یک حس خفیف نزولی در بازار وجود دارد.

البته، هیچ یک از اینها نمی تواند پیش بینی کند که اتر چه زمانی به روند نزولی خود ادامه می دهد، اما با توجه به داده های مشتقات فعلی، تقاضای کمتری معاملات اهرمی خرید وجود دارد.

منبع: کوین تلگراف

برای آگاهی از آخرین نوشته ها، خبر ها و تحلیل های کوتاه به کانال تلگرام پی98 بپیوندید.