معامله گرانی که معتقدند ETH بهبود می یابد اما بعید است در ماه مه از 3800 دلار فراتر رود، می توانند از استراتژی skewed iron condor بهره مند شوند.

صعودی بودن اتریوم (ETH) در چهار ماه گذشته نتیجه نداد زیرا قیمت آن از 4600 دلار 44 درصد کاهش یافت. رشد برنامههای مالی غیرمتمرکز (DeFi) که به این رالی دامن زد، تا حدی به دلیل ازدحام شبکه و میانگین هزینههای تراکنش 30 دلاری و بالاتر از بین رفت.

دوره کمتر شدن تراکنش ها را نیز می توان به انتظارات بیش از حد نسبت داد، زیرا مکانیزم سوخت هزینه در آگوست 2021 با هارد فورک لندن اجرا شد. پس از کاهش شدید انتشار خالص روزانه، سرمایه گذاران به این نتیجه رسیدند که اتر تبدیل به “پول اولتراسوند” خواهد شد.

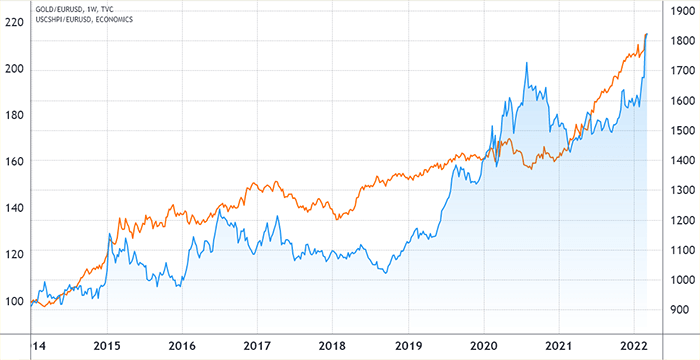

متأسفانه، تاریخ نشان می دهد که «پول سخت» نیازمند چندین دهه سیاست پولی قابل اعتماد است. به عنوان مثال، واحد پول یورو در سال 2002 با وجود دورههایی از انتشار منفی در سالهای 2014 و 2019 برای عموم عرضه شد.

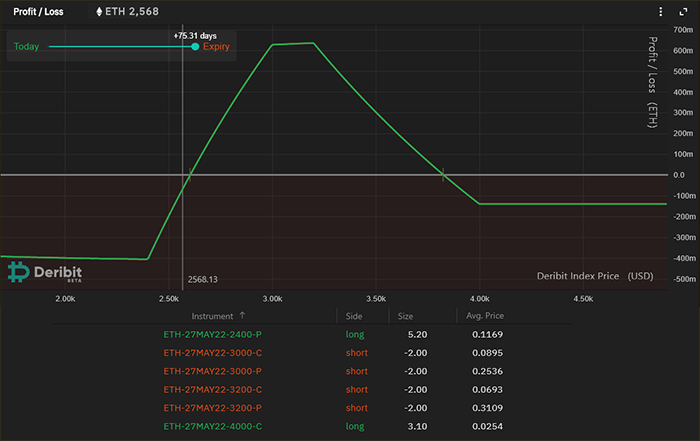

با توجه به افت عملکرد طولانی مدت 4 ماهه، می توان برخی از قراردادهای اختیار خرید ارزان قیمت 4000 دلاری ETH را برای ماه می با قیمت 68 دلار خریداری کرد. با این حال، با 75 روز باقی مانده تا انقضا، احتمال افزایش 55 درصدی از 2570 دلار فعلی بسیار کم است.

به نظر می رسد عاقلانه تر است که روی تغییر قیمت مثبت شرط بندی کنید، اما محدوده هدف خود را انتخاب کنید. این دقیقاً همان روشی است که معاملهگران حرفهای از استراتژی skewed iron condor استفاده میکنند.

با محدود کردن روند صعودی، ضرر را کاهش داد

در مجموع 10.2 میلیون ETH در قرارداد سپرده Eth2 (لایه اجماع) سرمایه گذاری شده است و به نظر می رسد سرمایه گذاران در مورد مهاجرت اثبات سهام مطمئن هستند. علاوه بر این، کاهش بزرگترین مانع شبکه اتریوم، یعنی مقیاس پذیری، بدون شک میتواند باعث افزایش سرسام آور قیمت ETH شود.

یافتن یک استراتژی که حداکثر سود را تا 27 می تا 3600 دلار افزایش دهد، محتاطانه به نظر می رسد. از سوی دیگر، با توجه به ابهامات مربوط به تلاشهای نظارتی جو بایدن، رئیسجمهور ایالات متحده در زمینه ارزهای دیجیتال، محافظت از عملکرد منفی ۷ درصد نیز عاقلانه است.

اگرچه فرمان اجرایی امضا شده در 9 مارس هیچ گونه اقدام محدود کننده ای را اعلام نکرد، بدون شک زمینه را برای نظارت متمرکزتر فدرال فراهم کرد.

از این نظر، استراتژی «Iron Condor» کاملاً با چنین سناریوی کمی صعودی مطابقت دارد.

“Iron Condor” هر دو روند گاوی و خرسی را با قیمت و تاریخ انقضا یکسان می فروشد. مثال بالا با استفاده از گزینه های ETH May 27 در Deribit تنظیم شده است.

منطقه سود ETH بین 2600 تا 3800 دلار است

سرمایه گذاران باید تجارت را با معاملات Short (فروش) 2 قرارداد از 3000 دلار اختیار خرید و فروش آغاز کنند. سپس، این روش را برای گزینههای 3200 دلاری تکرار کند.

برای محافظت در برابر تغییرات شدید قیمت، از استاپ 2400 دلاری استفاده شده است. در نتیجه بسته به قیمت 5.20 قرارداد لازم خواهد بود.

در نهایت، فقط در صورتی که قیمت اتر به بالای 4000 دلار برسد، خریدار باید 2.10 قرارداد اختیار خرید برای محدود کردن ضرر احتمالی استراتژی بخرد.

تعداد قراردادها در مثال بالا حداکثر سود 0.63 اتریوم و ضرر احتمالی 0.40 اتریوم را هدف قرار می دهد. اگر اتر در 27 می بین 2600 تا 3820 دلار معامله شود، این استراتژی سود خالص را به همراه خواهد داشت.

با استفاده از نسخه اریب Iron Condor، تا زمانی که افزایش قیمت اتر در انقضا کمتر از 49 درصد باشد، سرمایه گذار میتواند سود ببرد.

منبع: کوین تلگراف

برای آگاهی از آخرین نوشته ها، خبر ها و تحلیل های کوتاه به کانال تلگرام پی98 بپیوندید.