بعضی از افراد بر این باورند که برای موفقیت باید سال ها تجربه داشت و دانش گسترده ای در مورد معاملات و بازارهای مختلف به دست آورد. اما ما اغلب شاهد این موضوع هستیم که هرچه میزان دانش افراد بیشتر باشد ایجاد یک طرح و برنامه ترید مشخص بسیار دشوار می شود. اطلاعات بیشتر سبب ایجاد شک و تردید می شوند و به مرور دروازه ای را به روی احساسات فردی باز می کنند. این امر سبب می شود تا شما نتوانید یک قدم به عقب برداشته و موقعیت خود را بازنگری کنید.

اگر مسیر خود را مشخص نکرده باشید ممکن است سر از هر جایی در آورید. اگر در تجارت بدون طرح و برنامه و استراتژی مشخصی پیش بروید نمی توانید میزان موفقیت خود را اندازه گیری کنید. اکثر مردم بدون برنامه ریزی معاملات خود را انجام می دهند و معمولا به همین دلیل ضرر می کنند. ترید با یک برنامه مشخص همانند ساخت یک کسب و کار است. ما هرگز توان شکست دادن بازار را نخواهیم داشت. به طور کلی مسئله برد و باخت نیست، بلکه هدف اصلی کسب سود است.

چرا داشتن یک طرح برای ترید مهم است؟

در زمان تجارت نیز همانند اکثر فعالیت های دیگر باید برنامه ای داشته باشید تا با استفاده از آن عملکرد خود را مورد بررسی قرار دهید. موفق ترین تریدرها با استفاده از یک طرح مشخص معاملات خود را انجام میدهند و ممکن است گاهی از چندین طرح و برنامه به صورت همزمان استفاده کنند. همیشه همه چیز را یادداشت کنید. این کار به شما کمک میکند که بر اهداف خود متمرکز بمانید. طرح ها به شما کمک می کنند تا یک تریدر قانون مدار باشید. علاوه بر این به شما کمک میکنند تا به صورت پیوسته در حال معامله باشید، احساسات خود را مدیریت کنید و استراتژی تجاری خود را بهبود ببخشید. داشتن یک طرح به تنهایی کافی نیست و شما باید از آن استفاده کنید. افراد زیادی مدت ها وقت را صرف ایجاد یک طرح میکنند اما در عمل هیچوقت از آن استفاده نمی کنند.

اجزای کلیدی در ایجاد یک برنامه برای ترید

- ساختار طرح تجاری و اهداف مالی

- تحقیق و آموزش

- اساس استفاده از استراتژی و ابزار فنی

- مدیریت ریسک و سرمایه

- زمانبندی

- آزمایش، ثبت و اصول معامله

نحوه ساخت یک برنامه ترید

باید با توجه به تحقیقات خود یک طرح ترید مناسب با شرایط خودتان ایجاد کنید. ابزاری که برای استراتژی خود انتخاب میکنید، از نوع نمودار ها گرفته تا ابزار ترسیم خطوط، از اهمیت بسیار بالایی برخوردار هستند. قبل از انجام معاملات حتما استراتژی خود را مورد آزمایش قرار دهید تا از صحت عملکرد آن اطمینان حاصل کنید. پس از شروع معاملات باز هم به صورت منظم آن را مورد آزمایش قرار دهید. این کار به شما کمک می کند تا میزان موفقیت خود را با مشاهده مواردی که کار میکنند یا کار نمی کنند اندازه گیری کنید. پس از آن میتوانید عناصر ضعیف استراتژی خود را برای جلوگیری از تاثیر منفی بر هدف کلی خود حذف کنید. سوالاتی که در ادامه ذکر شده اند را از خود بپرسید (پاسخ به این سوالات به شما کمک میکند تا طرح بهتری برای خود بسازید و باید مکرراً از آنها استفاده کرده تا از قرار داشتن خودتان و طراحتان در مسیر درست اطمینان حاصل کنید).

چرا معامله می کنم؟

اگر پاسخ فوری شما «برای کسب درآمد» بود، باید همین حالا کار خود را متوقف کنید. اگر هدف شما تنها کسب پول به بالاترین میزان در کمترین زمان ممکن است با مشکل مواجه میشود، چرا که هیچ مقداری برای شما کافی نخواهد بود. هدف اصلی شما باید مدیریت ضررهایتان باشد. این هدف سبب ایجاد محیطی می شود که در آن پیوسته سود میکنید.

انگیزه شما چیست؟

بازنشستگی یا خیالی راحت؟ شغلی جدید؟ صرف زمانی بیشتر با خانواده و دوستان؟

از خود بپرسید « نقاط ضعف و قدرت من چیست؟»

چگونه نقاط ضعف و قدرتم را بهبود ببخشم؟

یکی از مسائل مربوط به نقاط ضعف، نیاز دائم به دیدن معاملات دیگران است. آیا شب ها لپتاپتان را روی بالشت خود می گذارید و نیمه های شب برای بررسی معاملات از خواب بیدار می شوید؟ تصمیم گیری در زمانی که کاملا بیدار و هوشیار نیستید کار دشوار و خطرناکی است.

آیا سرمایه من برای معامله و رسیدن به اهدافم مناسب است؟

به همه چیز نگاهی درصدی داشته باشید؛ به یاد داشته باشید که لوریج ها مثل شمشیرهایی دو لبه هستند. به همین دلیل مدیریت ریسک و سرمایه بسیار مهم است.

تصمیم گیری در مورد نوع تریدری که می خواهید باشید کمی دشوار است. به ویژه وقتی که بخواهید از نظر رفتار و سایر ویژگی از دیگر تریدرها متفاوت باشید. پس از تعیین کردن اهداف، نقاط قوت و ضعف و اشتهای خود برای ریسک کردن، می توانید حدس بزنید که می خواهید جزو کدام دسته از تریدرها باشید.

بر روی نمودار سه ستون وجود دارد که به آنها کوتاه، پایه و بلند می گویند. حالت پایه به نمودار های واحدهایی زمانی گفته می شود که شما اکثر وقت خود را به آن اختصاص می دهید، یعنی نموداری که همیشه به آن رجوع میکنید. کوتاه یا بلند به نمودار های بازه های زمانی گفته میشود که برای تایید یا رد اتفاقات رخ داده در نمودار بازه زمانی پایه به آن رجوع می کنید. یکی از اشتباهات رایج تریدرها این است که مضطربانه و به صورت تصادفی به بررسی نمودارهایی با چارچوب های زمانی متفاوتی می پردازند.

چگونگی تطابق اهداف با یک سبک معاملاتی

پس از اینکه متوجه شدید چه نوع تریدری هستید، باید شروع به تحقیق و یادگیری کنید. یادگیری پیوسته باید به اولویتی برای شما تبدیل شود و باید بدانید که استراتژی و روش هر فرد منحصر به فرد است و نمی توان از روش افراد دیگر استفاده کرد. بنابراین طرح شما زمانی موفق خواهد بود که بر اساس نیازهای فردی شما باشد. نیاز های خود را ارزیابی کرده و فعالیت های ضروری در راه رسیدن به آنها را مشخص کنید. شما باید دلیل معاملاتی که انجام می دهید را بدانید. تحقیقات و دنبال کردن رخداد های جهانی و به روز رسانی اطلاعات خود در رابطه با ابزار تحلیل و بازارهای مختلف مطالب بسیار زیادی را از جنبه های مختلفی در زمینه معاملات تجاری به شما می آموزد. از خود بپرسید که چه نوع تریدری هستید، تکنیکال یا بنیادی؟

ایجاد یک استراتژی با استفاده از ابزار تکنیکال یا بنیادی بسیار مهم است اما شما باید ابتدا در مورد ماهیت این دو مورد مطالبی را بیاموزید. بعضی از تریدرها علاقه دارند تا به سراغ تحلیل های بنیادی بروند و تصمیم گیری های خود را با توجه به آنها انجام دهند. این نوع تحلیل ها بر اساس اخبار هستند. این اخبار گونه های مختلفی خواهند داشت، برای مثال اقتصادی، سیاسی یا حتی رخدادهای محیطی. به همین دلیل تحلیل های بنیادی به ذهنیت افراد بستگی دارند.

سایر تریدرها برای اتخاذ تصمیمات تجاری خود از ابزار تکنیکال استفاده می کنند. این گونه تحلیل ها دقیق تر هستند و وابسته به ریاضیات و احتمال می باشند. این تحلیل ها را می توان به عنوان یک شاخص انتخاب کرد. شاخص ها می توانند تاخیری یا مقدم باشند. تعداد شاخص های مقدم بسیار کم است و این موارد مشخص کننده جهت بازار هستند. فیبوناچی معروفترین شاخص در این زمینه است که معمولا تریدرها به خاطر نداشتن اطلاعات کافی در مورد آن به شکل مناسبی از آن استفاده نمی کنند.

پس از تعیین نوع تحلیل هایی که میخواهید به کار ببرید باید به دنبال ایجاد یک طرح ترید باشید. شما می توانید با استفاده از تحلیل های بنیادی، تکنیکال یا ترکیبی از هر دو مورد این کار را انجام دهید. ایجاد یک استراتژی و به کار گیری آن به عنوان بخشی از طرح تجاری خود بسیار مهم است.

استراتژی یک رویکرد سیستمی و مرحله ای است که با استفاده از آن چگونگی و زمان به کار گیری ابزار مختلف تعیین می شود. در ادامه می توان دید که در یک استراتژی تجاری باید انتظار چه چیزی را داشت:

- انواع ابزار تحلیلی (بنیادی، تکنیکال یا هر دو)

- نحوه و زمان استفاده از ابزارهای تحلیلی

- بازه های زمانی مرتبط با استفاده از ابزار تحلیلی

- نتیجه تحلیل

- معاملات پر احتمال، و توصیف آنچه که باید به دنبالش بود

- نوع سفارشات و دستورات

این توالی با استفاده از شاخص ها و تحلیل هایی که استفاده میکنیم ما را به سمت معاملات پر احتمال هدایت می کند. از آنجا که موارد لازم برای استراتژی مورد را در دست داریم، پس بهتر است نگاهی به مدیریت ریسک و سرمایه هم داشته باشیم.

صحبت در مورد مدیریت ریسک و سرمایه برای بسیاری از افراد کار دشواری است. تلاش برای تعیین میزان تحمل ریسک از آن هم دشوار تر است. از خود بپرسید «با چه مقدار سرمایه باید معاملات خود را انجام دهم؟» در این مورد با خود صادق باشید. یکی از اشتباهات افراد این است که تصور میکنند تجارت یک فعالیت سرمایهگذاری یا حفظ پول است و به همین دلیل پول خود را ذخیره می کنند. تجارت به معنای حفظ پول نیست بلکه شما باید با پول خود معاملاتی را انجام دهید. افرادی که از این راه سود کسب می کنند لزوما دارای تعداد بالایی از معاملات موفق نیستند؛ گاهی اوقات این افراد تنها با مدیریت معاملات بد خود سبب می شوند تا معاملات معدود و موفق آنها برایشان سود آور باشد. انجام تعداد کمی معامله موفق و در عین حال کسب سود بالا امری ساده تر است. یکی از ویژگی های تریدرهای تازه کار، برداشت سریع سود معاملات موفق و ادامه دادن به معاملات پر ضرر است. این امر سبب می شود تا نسبت ریسک به پاداش بالایی داشته باشند.

حال بر حسب احتمالات به موضوع نگاه می کنیم. استفاده از قانون ۳٪ همیشه مفید است. حال به مثالی از قانون ۳٪ توجه کنید:

۳٪ از یک حساب با سرمایه ۱۰۰۰۰ دلاری برابر است با یک ریسک ۳۰۰ دلاری در هر معامله. سپس باید موجودی حساب را بر میزان ریسک تقسیم نمود تا عدد معاملات بازنده را خساب نمود، یعنی 300/10000 که برابر است با ۳۳.۳ عدد معامله. این پاسخ ها به شما کمک میکند تا بفهمید امکان رسیدن به اهدافتان را دارید یا نه. علاوه بر این به شما این امکان را می دهد تا با انعطاف پذیری بیشتری عمل کنید. در صورتی که امکان ضرر دهی وجود نداشته باشد، تریدرها معاملات و طرح خود را محدود می کنند. در هنگام ایجاد یک طرح تجاری و رویکرد خود باید سایر هزینه ها را نیز در نظر گرفت که بعضی از آنها تاثیر بیشتری بر فعالیتهای شما خواهند داشت اما به طور کلی همه بر طرح تجاری شما اثر گذارند. حال با هم نگاهی به زمان بندی داشته باشیم.

زمانبندی معاملات

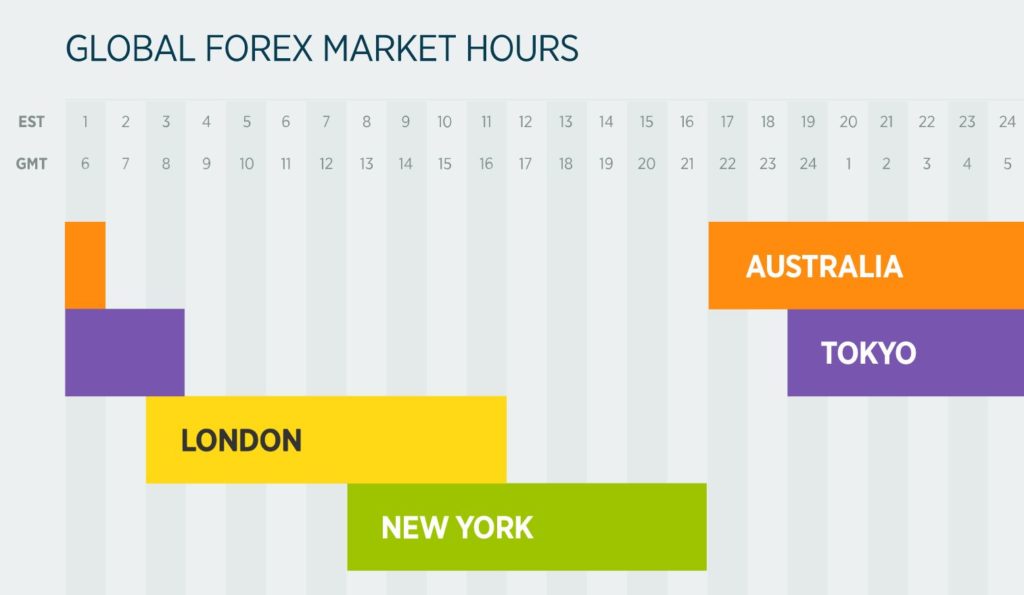

زمان بندی در معاملات یعنی همه چیز! زمان بازگشایی یا بسته شدن بسیار با اهمیت است. زمان باز بودن و بسته بودن بازارهای مختلف گاهی با هم تداخل دارند. بیشترین میزان نوسانات بازار در زمان باز شدن و بسته شدن آنها یا انتشار خبر هایی خاص رخ می دهد. زیبایی بعضی از دارایی ها به این است که می توان در زمان بسته بودن بازار ها به صورت فیزیکی هم آنها را معامله کرد. شکل زیر همپوشانی بازارهایی که باز هستند را نشان می دهد.

به زمان هایی که بیش از 2 بازار به صورت همزمان باز هستند دقت کنید. از ساعت 1 عصر به وقت GMT تا 5 عصر بیشترین تعداد بازارها به صورت هم زمان باز هستند. انتخاب زمان مناسبی برای خودتان جهت بررسی بازار ها ساده تر است، چون همیشه در گوشه ای از جهان می توان بازارهایی را پیدا کرد که باز باشند.

بسیاری از نکات کلیدی طرح های تجاری را مورد بررسی قرار دادیم و حال زمان برنامه ریزی برای یک ترید واقعی است.

- تهیه لیست کارهایی که باید انجام دهید به شما کمک می کند که چیزی را فراموش نکنید

- مشخص کردن هدف

- مشخص کردن ابزار تحلیل

- مشخص کردن میزان سرمایه برای معاملات

- مشخص کردن نهایت مبلغی که می توانید ریسک کنید

- مشخص کردن نسبت ریسک به پاداش

- زمان بندی نوع سفارشات و دستورها برای انواع معاملات

- معاملات پر احتمال

هیچ گونه ترکیب جادویی برای کسب موفقیت 100% وجود ندارد اما در نظر گرفتن این موضوعات به شما کمک خواهد کرد.

- تصمیم گیری راجب نوع بازه های زمانی ، ابزار و دارایی های مورد معامله، و پیروی از برنامه.

- برنده ها به میزان پولی که می توانند از دست دهند فکر می کنند نه میزان پولی که به دست می آورند.

- هیچ وقت بدون تعیین نتیجه مورد نظرتان وارد یک معامله نشوید.

- فریب نخورید، بعضی ها بر این باورند که بازه های زمانی مختلف سود های متفاوتی را در بر خواهند داشت. همیشه حد ضرر را مشخص کنید. هنوز کسی را ندیده ایم که بدون استفاده از حد ضرر در معاملات خود موفق شده باشد.

- هیچ وقت احساساتی نشوید و به گذشته بر نگردید تا خود را سرزنش کنید. اعتماد به نفس کاذب هم نداشته باشید.

- از معاملات مورد نظر و پر احتمال خود تعریف دقیقی داشته باشید و تنها وقتی آنها را دیدید دست به کار شوید.

ثبت همه چیز برای کسب موفقیت لازم است. اگر طبق برنامه پیش نرویم نمی توانیم تعیین کنیم که عملکرد ما به چه صورتی بوده است. هیچ گاه نمی توان گفت که در فعالیت های تجاری شرایط به شکلی پیش می رود اما پیروی از یک طرح از پیش تعیین شده می تواند تضمین کننده موفقیت شما باشد. سعی کنید تا حد امکان احساسات را از استراتژی خود حذف کنید.

برای آگاهی از آخرین نوشته ها، خبر ها و تحلیل های کوتاه به کانال تلگرام پی98 بپیوندید.